Upcoming events

Topic: Viva la ViDA and beyond

After nearly two years of discussion the ViDA package was adopted ‘in principle’ late last year and will start to take effect, in part at least, this year. The package represents the biggest change to the EU’s VAT system since 1993 and will impact businesses in all sectors and of all sizes. However, the EU will not stop there, work is ongoing now to consider what the EU’s VAT system will look like after ViDA.

Join your fellow members of the association and our great panels of speakers in Mallorca (15th and 16th May) to think about how ViDA will impact you and your clients’ businesses and help shape the EU’s VAT system for the next 30 years!

Workshop Verdieping in btw en internationaal ondernemen

De btw-wetgeving is voor veel exporteurs een lastig pakket met veel onduidelijkheden.

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

In het internationale handelsverkeer komen ondernemers veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Met name ondernemers in de logistieke sector en de im- en exportbranche staan vaak voor de vraag of er BTW verschuldigd is en/of het nultarief van toepassing is. Bij het dienstenverkeer is het vooral de vraag: Waar dient de BTW te worden afgedragen, in Nederland of in het buitenland? Wat zijn de gevolgen van de nieuwe E-Commerce regelgeving van 1 juli 2021 voor de logistieke sector? Kennis van de ingewikkelde regelgeving is noodzakelijk om risico's van naheffing en aansprakelijkheid te vermijden.

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de BTW in het internationale goederen- en dienstenverkeer behandeld.

De onderwerpen worden aan de hand van praktijkvoorbeelden toegelicht.

Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is en voor de accountants die deze bedrijven als klant hebben.

Buitenlandse bedrijven komen veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Nederlandse ondernemingen treden dan vaak voor hen op als beperkt of algemeen fiscaal vertegenwoordiger om de BTW verplichtingen te voldoen. Maar wat zijn dan precies de voor- en nadelen van een vertegenwoordigerschap en waar liggen de risico’s? Wat is de rol van de fiscaal vertegenwoordiger bij e-commerce? Wanneer gebruik je een plaatsgebonden BTW-entrepot en wanneer een niet-plaatsgebonden BTW-entrepot en wat zijn de voorwaarden?

Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden. Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de beperkt en algemeen fiscaal vertegenwoordiger en het BTW- entrepot behandeld. De onderwerpen worden met veel praktijkgevallen toegelicht en er is de mogelijkheid om vraagstukken (vooraf) in te brengen.

Workshop Verdieping in btw en internationaal ondernemen

De btw-wetgeving is voor veel exporteurs een lastig pakket met veel onduidelijkheden.

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

https://www.jheducation.nl/cursussen/0-vat-in-international-trade

Buitenlandse bedrijven komen veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Nederlandse ondernemingen treden dan vaak voor hen op als beperkt of algemeen fiscaal vertegenwoordiger om de BTW verplichtingen te voldoen. Maar wat zijn dan precies de voor- en nadelen van een vertegenwoordigerschap en waar liggen de risico’s? Wat is de rol van de fiscaal vertegenwoordiger bij e-commerce? Wanneer gebruik je een plaatsgebonden BTW-entrepot en wanneer een niet-plaatsgebonden BTW-entrepot en wat zijn de voorwaarden?

Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden. Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de beperkt en algemeen fiscaal vertegenwoordiger en het BTW- entrepot behandeld. De onderwerpen worden met veel praktijkgevallen toegelicht en er is de mogelijkheid om vraagstukken (vooraf) in te brengen.

https://www.jheducation.nl/cursussen/fiscaal-vertegenwoordiger-btw-en-het-btw-entrepot

Past events

2025

De vakgebieden douane en BTW zijn sterk met elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en BTW verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

· Een overzicht van de relevante BTW- en douanevraagstukken;

· Een samenvatting van de theorie aan de hand van praktijkcasussen;

· Tips voor een fiscale optimalisatie van de douane- en BTW materie in een onderneming.

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

· Invoer van goederen uit niet EU lidstaten

· Uitvoer van goederen buiten de EU

· Handel binnen de EU

Sprekers:

Beide sprekers hebben jarenlange ervaring in de douane- en btw-praktijk

Dhr. E.N.C. de Beus

Doelmatig Douane Advies

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V.

Kosten:Het inschrijfgeld bedraagt € 945,- per persoon (excl. btw). Hierbij zijn inbegrepen de kosten van documentatiemateriaal, koffie, thee en maaltijd. Het documentatiemateriaal ontvangt u tijdens de cursus.

De vakgebieden douane en BTW zijn sterk met elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en BTW verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

· Een overzicht van de relevante BTW- en douanevraagstukken;

· Een samenvatting van de theorie aan de hand van praktijkcasussen;

· Tips voor een fiscale optimalisatie van de douane- en BTW materie in een onderneming.

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

· Invoer van goederen uit niet EU lidstaten

· Uitvoer van goederen buiten de EU

· Handel binnen de EU

Sprekers:

Beide sprekers hebben jarenlange ervaring in de douane- en btw-praktijk

Dhr. E.N.C. de Beus

Doelmatig Douane Advies

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V.

Kosten:

Het inschrijfgeld bedraagt € 945,- per persoon (excl. btw). Hierbij zijn inbegrepen de kosten van documentatiemateriaal, koffie, thee en maaltijd. Het documentatiemateriaal ontvangt u tijdens de cursus.

2024

In het internationale handelsverkeer komen ondernemers veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Met name ondernemers in de logistieke sector en de im- en exportbranche staan vaak voor de vraag of er BTW verschuldigd is en/of het nultarief van toepassing is. Bij het dienstenverkeer is het vooral de vraag: Waar dient de BTW te worden afgedragen, in Nederland of in het buitenland? Wat zijn de gevolgen van de nieuwe E-Commerce regelgeving van 1 juli 2021 voor de logistieke sector? Kennis van de ingewikkelde regelgeving is noodzakelijk om risico's van naheffing en aansprakelijkheid te vermijden.

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de BTW in het internationale goederen- en dienstenverkeer behandeld.

De onderwerpen worden aan de hand van praktijkvoorbeelden toegelicht.

Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is en voor de accountants die deze bedrijven als klant hebben.

https://www.jheducation.nl/cursussen/btw-nultarief-in-het-internationale-handelsverkeer

Fiscaal Vertegenwoordiger Flyer PDF

Buitenlandse bedrijven komen veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Nederlandse ondernemingen treden dan vaak voor hen op als beperkt of algemeen fiscaal vertegenwoordiger om de BTW verplichtingen te voldoen. Maar wat zijn dan precies de voor- en nadelen van een vertegenwoordigerschap en waar liggen de risico’s? Wat is de rol van de fiscaal vertegenwoordiger bij e-commerce? Wanneer gebruik je een plaatsgebonden BTW-entrepot en wanneer een niet-plaatsgebonden BTW-entrepot en wat zijn de voorwaarden?

Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden. Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de beperkt en algemeen fiscaal vertegenwoordiger en het BTW- entrepot behandeld. De onderwerpen worden met veel praktijkgevallen toegelicht en er is de mogelijkheid om vraagstukken (vooraf) in te brengen.

https://www.jheducation.nl/cursussen/fiscaal-vertegenwoordiger-btw-en-het-btw-entrepot

De btw-wetgeving is voor veel exporteurs een lastig pakket met veel onduidelijkheden.

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

In international trade, entrepreneurs are faced with the complex European VAT legislation. In particular entrepreneurs active within the logistics sector and the import and export sector often encounter the question of whether or not VAT is due and if the zero rate applies. In the goods and services sector the main question is: Where should VAT be paid, in the Netherlands or abroad? What are the VAT consequences, for especially the logistics sector, of the new E-Commerce regulations that were introduced on the 1st of July 2021? Knowledge of the complex regulations is required to avoid risks of additional tax and liability.

This course focuses on the Dutch VAT rules

Table II of the Dutch VAT Act lists the supplies of goods and services that can benefit from the application of the VAT zero rate; what are the conditions and how do these work?

During this masterclass the most important present-day practical elements of the VAT zero rate in the international trade of goods and services will be discussed.

Multiple relevant case studies will elucidate the topics.

The seminar is intended for administrative and financial professionals responsible for correct invoicing and Dutch VAT declarations. The seminar is important especially for companies (or accountants with these companies as their clients) active in the international trade and logistics sector, where the VAT zero rate is of the utmost importance on a regular basis.

During the afternoon you will receive an overview presenting the relevant Dutch VAT issues related to the international trade. The many rules and different interpretations frequently cause confusion and make it difficult to stay up-to-date on and foresee the relevant VAT consequences. Can you still see the forest for its trees? Case studies will help clarify the topics.

Topics:

- VAT inside the EU and the Netherlands

- Rules for the place of supply of goods and services

- Import and export

- Intra-community supplies

- Fiscal representation for VAT

- VAT warehouse

- Proof of transport

- ABC transactions, simplified triangulation

- Distance selling / e-commerce

- Import deferment licenses

- Reverse charge rules

- Invoicing, VAT returns and reporting

- Administrative obligations

These topics will be discussed not only from a theoretical point of view but you’ll also have plenty of opportunity to discuss the changes that are of importance or affect your own company.

Target audience

This course is mainly aimed at professionals whom, in the context of the import and export of goods, are regularly confronted with VAT and customs issues, such as:

- financial employees and directors

- tax consultants

- accountants

- import and export employees

- customs clearance employees

- (business) tax specialists

- auditors

- logistics employees

Speaker

R.L. Feen

Director of ALLVAT Representative B.V., a renowned lecturer and speaker in the field of international VAT for many years.

https://www.jheducation.nl/cursussen/0-vat-in-international-trade

2023

Topic: A Smart Tax: Making VAT Artificially Intelligent?

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

.

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

.

Topic: The world of VAT – a kind of fiscal theme park

An English judge once stated that… “the world of VAT, (is like) a kind of fiscal theme park in which factual and legal realities are suspended or inverted”.

In our conference we will explore this “fiscal theme park” together, reflecting on the rollercoaster ride of the last 30 years of the transitional VAT system. We will also consider and looking ahead how VAT systems are becoming even more complex and the measures that can and need to be taken to reduce fraud by embracing the ever increasing digitalisation of business and addressing VAT challenges caused by the platform economy.

Our focus will be on the VAT in the Digital Age package, e-invoicing and e-reporting systems being introduced nationally and regionally, the extension of the single place of registration and the One Stop Shop regimes, together with the new proposed rules for supplies of short-term accommodation and passenger transport.

We will also be covering developments in environmental taxes and the CBAM, customs, and the latest cases from the EUCJ. A very full programme to look forward to in Noordwijk.

2023_Flyer_International_VAT_Conference

The main focus of the 10th International VAT Conference will be on the EU Commission’s long and eagerly awaited VAT in the Digital Age (ViDA) Proposal.

As so successfully achieved in previous years, the goal of this year’s conference is once again to provide participants with the unique oppor- tunity to discuss the latest VAT issues with a host of renowned international VAT experts. The panels will include representatives from the Court of Justice of the European Union, the EU Commission, the tax administrations of various Member States, major international corpora- tions and universities, as well as experts in juris- prudence.

This set up offers participants the opportunity to exchange opinions, discuss VAT hot topics and have individual questions answered. All dele- gates will have the chance to leave the event having gained practical and relevant infor- mation and tips that can immediately be put into effect. Supporting documentation will be available to delegates for all the sessions. Please join us for what will be a valuable, thought provoking and professionally enhanc- ing event.

Who should join: VAT managers, VAT consult- ants, officials dealing with VAT.

Conference language: English

https://www.ivcc.de/cms/website.php?id=/de/index/veranstaltungen/vat-conference/data3460.htm

Btw en douanevraagstukken bij in- en uitvoer van goederen

De vakgebieden douane en BTW zijn sterk met elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en BTW verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

· een overzicht van de relevante BTW- en douanevraagstukken;

· een samenvatting van de theorie aan de hand van praktijkcasussen;

· tips voor een fiscale optimalisatie van de douane- en BTW materie in een onderneming.

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

· Invoer van goederen uit niet EU lidstaten

· Uitvoer van goederen buiten de EU

· Handel binnen de EU

Doelgroep:

Deze cursus richt zich voornamelijk op professionals die, in het kader van de in- en uitvoer van goederen, regelmatig geconfronteerd worden met btw- en douanevraagstukken, zoals:

- Financieel medewerkers en directeuren`

- (bedrijfs) Fiscalisten

- Belastingconsulenten

- Belastingadviseurs

- Accountants

- Bedrijfsrevisoren

- Medewerkers import en export

- Medewerkers logistiek

- Medewerkers douaneafhandeling

- Boekhouders

- Hoofddeclaranten van expeditiebedrijven

Sprekers:

Beide sprekers hebben jarenlange ervaring in de douane- en btw-praktijk

Dhr. E.N.C. de Beus

Doelmatig Douane Advies

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V.

Kosten:

Het inschrijfgeld bedraagt € 945,- per persoon (excl. btw). Hierbij zijn inbegrepen de kosten van documentatiemateriaal, koffie, thee en maaltijd. Het documentatiemateriaal ontvangt u tijdens de cursus.

https://www.jheducation.nl/cursussen/douane-en-btw

Fiscaal Vertegenwoordiger Flyer Pdf

Buitenlandse bedrijven komen veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Nederlandse ondernemingen treden dan vaak voor hen op als beperkt of algemeen fiscaal vertegenwoordiger om de BTW verplichtingen te voldoen. Maar wat zijn dan precies de voor- en nadelen van een vertegenwoordigerschap en waar liggen de risico’s? Wat is de rol van de fiscaal vertegenwoordiger bij e-commerce? Wanneer gebruik je een plaatsgebonden BTW-entrepot en wanneer een niet-plaatsgebonden BTW-entrepot en wat zijn de voorwaarden?

Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden. Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de beperkt en algemeen fiscaal vertegenwoordiger en het BTW- entrepot behandeld. De onderwerpen worden met veel praktijkgevallen toegelicht en er is de mogelijkheid om vraagstukken (vooraf) in te brengen.

https://www.jheducation.nl/cursussen/fiscaal-vertegenwoordiger-btw-en-het-btw-entrepot

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

In het internationale handelsverkeer komen ondernemers veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Met name ondernemers in de logistieke sector en de im- en exportbranche staan vaak voor de vraag of er BTW verschuldigd is en/of het nultarief van toepassing is. Bij het dienstenverkeer is het vooral de vraag: Waar dient de BTW te worden afgedragen, in Nederland of in het buitenland? Wat zijn de gevolgen van de nieuwe E-Commerce regelgeving van 1 juli 2021 voor de logistieke sector? Kennis van de ingewikkelde regelgeving is noodzakelijk om risico's van naheffing en aansprakelijkheid te vermijden.

Tabel II bij de wet op de omzetbelasting geeft regels voor het nultarief, hoe werkt deze tabel?

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de BTW in het internationale goederen- en dienstenverkeer behandeld.

De onderwerpen worden aan de hand van praktijkvoorbeelden toegelicht.

Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is en voor de accountants die deze bedrijven als klant hebben.

https://www.jheducation.nl/cursussen/btw-nultarief-in-het-internationale-handelsverkeer

2022

Course: 0% VAT in international trade.

https://www.jheducation.nl/cursussen/0-vat-in-international-trade

In international trade, entrepreneurs are faced with the complex European VAT legislation. In particular entrepreneurs active within the logistics sector and the import and export sector often encounter the question of whether or not VAT is due and if the zero rate applies. In the goods and services sector the main question is: Where should VAT be paid, in the Netherlands or abroad? What are the VAT consequences, for especially the logistics sector, of the new E-Commerce regulations that were introduced on the 1st of July 2021? Knowledge of the complex regulations is required to avoid risks of additional tax and liability.

This course focuses on the Dutch VAT rules

Table II of the Dutch VAT Act lists the supplies of goods and services that can benefit from the application of the VAT zero rate; what are the conditions and how do these work?

During this masterclass the most important present-day practical elements of the VAT zero rate in the international trade of goods and services will be discussed.

Multiple relevant case studies will elucidate the topics.

The seminar is intended for administrative and financial professionals responsible for correct invoicing and Dutch VAT declarations. The seminar is important especially for companies (or accountants with these companies as their clients) active in the international trade and logistics sector, where the VAT zero rate is of the utmost importance on a regular basis.

During the afternoon you will receive an overview presenting the relevant Dutch VAT issues related to the international trade. The many rules and different interpretations frequently cause confusion and make it difficult to stay up-to-date on and foresee the relevant VAT consequences. Can you still see the forest for its trees? Case studies will help clarify the topics.

Topics:

- VAT inside the EU and the Netherlands

- Rules for the place of supply of goods and services

- Import and export

- Intra-community supplies

- Fiscal representation for VAT

- VAT warehouse

- Proof of transport

- ABC transactions, simplified triangulation

- Distance selling / e-commerce

- Import deferment licenses

- Reverse charge rules

- Invoicing, VAT returns and reporting

- Administrative obligations

These topics will be discussed not only from a theoretical point of view but you’ll also have plenty of opportunity to discuss the changes that are of importance or affect your own company.

Target audience

This course is mainly aimed at professionals whom, in the context of the import and export of goods, are regularly confronted with VAT and customs issues, such as:

- financial employees and directors

- tax consultants

- accountants

- import and export employees

- customs clearance employees

- (business) tax specialists

- auditors

- logistics employees

Speaker

R.L. Feen

Director of ALLVAT Representative B.V., a renowned lecturer and speaker in the field of international VAT for many years.

PE points

NBA 5 PE Hours (Pending)

RB 5 tax points (pending)

Cost

The registration fee is EUR 425 per person (excl. VAT). This includes the costs of documentation material, coffee, tea and snacks. You will receive all documentation material during the course. After receiving your registration, we will send you a confirmation, route description and invoice.

The Chelco VAT International Academy has summoned an all-star panel of renowned VAT experts from the

European Court of Justice and the International VAT Association to present and analyse the all-important and

all-encompassing topic of the VAT Place of Supply of Services.

The Academy’s Lead Instructor, Alexis Tsielepis, will be joined by Prof. Dr. David Hummel and Raymond Feen for an

unprecedented full-day seminar on 3 November 2022 in Limassol the level of which has never been seen in Cyprus

before.

Through 19 articles, the VAT Directive dictates for the provision of services where VAT should be paid, by laying

down 17 rules in black and white, with an optional “use-and-enjoyment” provision being the joker card!

Understanding the rules however is not always an easy task. The precise nature of the service, the status of the

customer (B2B or B2C) and naturally the interpretation of the provisions have transformed what was dubbed in

2010 as a simplification of the place of supply rules, into a minefield, and one should proceed vigilantly!

Each star speaker will analyse a specific set of VAT Directive articles and ECJ decisions that make up the current

Place of Supply Rules as well as upcoming developments on the subject.

The seminar will analyse and explain, packed with examples and judgements from the ECJ, the following relating

to the Place of Supply rules for VAT:

• The basic B2B and B2C place of supply rules, and the difference between “economic non-business”,

“non-economic business” and “private transactions”;

• The role of the fixed establishment;

• Services of intermediaries;

• Services related and unrelated to immovable property;

• Passenger transport services;

• Transport of goods services, including ancillary services;

• Restaurant and catering services taking place in different settings;

• Hiring of means of transport (such as land vehicles, vessels, aircrafts);

• Services relating to events, including the admission to events, the twist when they are provided virtually or

online and the change in the rules from 01.01.2025;

• Valuation and work on movable tangible property services;

• Electronically supplied, telecommunications, radio and television broadcasting services;

• Various services supplied to end customer who are outside of the EU;

• The “use-and-enjoyment” twist.

The seminar is not to be missed by any professional with exposure to VAT matters such as VAT advisors,

accountants of all levels, auditors, CFOs, Chief Accountants, tax lawyers, VAT Department officers, et al.

The CYVA VAT Forum, organised as part of the official public launch of the Cyprus VAT Association (CYVA), aims at bringing VAT experts together, both from the national and international world of value-added tax, as well as to analyse and discuss various topical VAT issues. The Conference will also stress the importance of VAT, as it is the biggest source of income for governments, including the Cypriot government.

In het internationale handelsverkeer komen ondernemers veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Met name ondernemers in de logistieke sector en de im- en exportbranche staan vaak voor de vraag of er BTW verschuldigd is en/of het nultarief van toepassing is. Bij het dienstenverkeer is het vooral de vraag: Waar dient de BTW te worden afgedragen, in Nederland of in het buitenland? Wat zijn de gevolgen van de nieuwe E-Commerce regelgeving van 1 juli 2021 voor de logistieke sector? Kennis van de ingewikkelde regelgeving is noodzakelijk om risico's van naheffing en aansprakelijkheid te vermijden.

Tabel II bij de wet op de omzetbelasting geeft regels voor het nultarief, hoe werkt deze tabel?

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de BTW in het internationale goederen- en dienstenverkeer behandeld.

De onderwerpen worden aan de hand van praktijkvoorbeelden toegelicht.

Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is en voor de accountants die deze bedrijven als klant hebben.

https://www.jheducation.nl/cursussen/btw-nultarief-in-het-internationale-handelsverkeer

Topic: The role of taxation in sustainability – a carrot or a stick?

The Autumn conference will look at the role of taxation in sustainability and the environment. With many jurisdictions introducing and amending tax legislation to fit the global environmental agenda, the indirect tax world looks set to significantly change. However, is taxation really the answer? Can businesses and Governments be more creative with solutions?

The IVA has invited speakers from business, tax authorities and professional associations to share their thought provoking views for members to consider and discuss.

https://www.vatassociation.org/conferences/

Buitenlandse bedrijven komen veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Nederlandse ondernemingen treden dan vaak voor hen op als beperkt of algemeen fiscaal vertegenwoordiger om de BTW verplichtingen te voldoen. Maar wat zijn dan precies de voor- en nadelen van een vertegenwoordigerschap en waar liggen de risico’s? Wat is de rol van de fiscaal vertegenwoordiger bij e-commerce? Wanneer gebruik je een plaatsgebonden BTW-entrepot en wanneer een niet-plaatsgebonden BTW-entrepot en wat zijn de voorwaarden?

Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden. Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de beperkt en algemeen fiscaal vertegenwoordiger en het BTW- entrepot behandeld. De onderwerpen worden met veel praktijkgevallen toegelicht en er is de mogelijkheid om vraagstukken (vooraf) in te brengen.

Understand how most VAT systems work and why U.S. companies should consider their VAT obligations before they start doing business outside the U.S.The U.S. is one of the few countries in the world that has not yet implemented a value-added tax (VAT) system. U.S. traders, therefore, are not aware of their VAT obligations when they sell, buy, or import goods outside the U.S. in the countries that have implemented a VAT system. U.S. traders often assume the VAT rules do not apply to them; they shouldn't accept invoices with VAT because they consider this a cost; or assume they don't have to charge VAT to their customers. Ignoring VAT rights and obligations often leads to significant penalties for non-compliance, loss of the right to reclaim the VAT (when claims are submitted after the deadline or the wrong procedure of claim is used), and lengthy discussions with suppliers and customers about the correct VAT treatment of a supply long after the supply was made. This course will help those responsible for the tax obligations of their company or customer to understand how most VAT systems around the world work and why U.S. companies should consider their VAT obligations before they start doing business outside the U.S. The material also explains what steps can be taken to assess these VAT obligations and how to avoid VAT and penalties for non-compliance as they indeed become a cost for the business.

https://www.lorman.com/training/tax/value-added-tax-what-u-s-businesses-need-to-know

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

Btw en douanevraagstukken bij in- en uitvoer van goederen

De vakgebieden douane en BTW zijn sterk met elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en BTW verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

· een overzicht van de relevante BTW- en douanevraagstukken;

· een samenvatting van de theorie aan de hand van praktijkcasussen;

· tips voor een fiscale optimalisatie van de douane- en BTW materie in een onderneming.

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

· Invoer van goederen uit niet EU lidstaten

· Uitvoer van goederen buiten de EU

· Handel binnen de EU

Doelgroep:

Deze cursus richt zich voornamelijk op professionals die, in het kader van de in- en uitvoer van goederen, regelmatig geconfronteerd worden met btw- en douanevraagstukken, zoals:

financieel medewerkers en directeuren (bedrijfs) fiscalisten

belastingconsulenten belastingadviseurs

accountants bedrijfsrevisoren

medewerkers import en export medewerkers logistiek

medewerkers douaneafhandeling boekhouders

hoofddeclaranten van expeditiebedrijven

Sprekers:

Beide sprekers hebben jarenlange ervaring in de douane- en btw-praktijk

Dhr. E.N.C. de Beus

Doelmatig Douane Advies

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V.

Kosten:

Het inschrijfgeld bedraagt € 945,- per persoon (excl. btw). Hierbij zijn inbegrepen de kosten van documentatiemateriaal, koffie, thee en maaltijd. Het documentatiemateriaal ontvangt u tijdens de cursus.

Btw en douanevraagstukken bij in- en uitvoer van goederen

De vakgebieden douane en BTW zijn sterk met elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en BTW verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

· een overzicht van de relevante BTW- en douanevraagstukken;

· een samenvatting van de theorie aan de hand van praktijkcasussen;

· tips voor een fiscale optimalisatie van de douane- en BTW materie in een onderneming.

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

· Invoer van goederen uit niet EU lidstaten

· Uitvoer van goederen buiten de EU

· Handel binnen de EU

Doelgroep:

Deze cursus richt zich voornamelijk op professionals die, in het kader van de in- en uitvoer van goederen, regelmatig geconfronteerd worden met btw- en douanevraagstukken, zoals:

financieel medewerkers en directeuren (bedrijfs) fiscalisten

belastingconsulenten belastingadviseurs

accountants bedrijfsrevisoren

medewerkers import en export medewerkers logistiek

medewerkers douaneafhandeling boekhouders

hoofddeclaranten van expeditiebedrijven

Sprekers:

Beide sprekers hebben jarenlange ervaring in de douane- en btw-praktijk

Dhr. E.N.C. de Beus

Doelmatig Douane Advies

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V.

Kosten:

Het inschrijfgeld bedraagt € 945,- per persoon (excl. btw). Hierbij zijn inbegrepen de kosten van documentatiemateriaal, koffie, thee en maaltijd. Het documentatiemateriaal ontvangt u tijdens de cursus.

As so successfully achieved in previous years, the goal of this year’s conference is to once again provide participants with the unique opportunity to discuss the latest VAT issues with both a team of international experts and other conference attendees. The VAT panel will inclu- de representatives from the European Court of Justice, the EU Commission, the tax administra- tions of various Member States, major internati- onal corporations and universities, as well as experts in jurisprudence.

This unique set up offers participants the opportunity to exchange opinions, discuss VAT hot topics and have individual questions ans- wered. All delegates will have the chance to leave the event having gained practical and relevant information and tips, which can imme- diately be put into effect. Support documentati- on will be available to delegates with respect to all sessions. Please join us for what will be a va- luable, thought provoking and professionally enhancing event.

Who should join: VAT managers, VAT consul- tants, officials dealing with VAT.

Conference language: English

https://www.ivcc.de/cms/website.php?id=/de/index/veranstaltungen/vat-conference/data8930.htm

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

Topic: VAT Neutrality: Lost in transactions?

Although VAT neutrality is the cornerstone of the European VAT system, protecting it is a permanent challenge for all stakeholders. Neutrality can be lost as a principle, for which the Court of Justice is the guardian. It can be lost as tax evasion for Member States and/or absence of level playing field for legitimate businesses. It can be lost in accounting and digital reporting in the Digital Age. All this is happening now.

https://www.vatassociation.org/conferences/

In het internationale handelsverkeer komen ondernemers veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Met name ondernemers in de logistieke sector en de im- en exportbranche staan vaak voor de vraag of er BTW verschuldigd is en/of het nultarief van toepassing is. Bij het dienstenverkeer is het vooral de vraag: Waar dient de BTW te worden afgedragen, in Nederland of in het buitenland? Wat zijn de gevolgen van de nieuwe E-Commerce regelgeving van 1 juli 2021 voor de logistieke sector? Kennis van de ingewikkelde regelgeving is noodzakelijk om risico's van naheffing en aansprakelijkheid te vermijden.

Tabel II bij de wet op de omzetbelasting geeft regels voor het nultarief, hoe werkt deze tabel?

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de BTW in het internationale goederen- en dienstenverkeer behandeld.

De onderwerpen worden aan de hand van praktijkvoorbeelden toegelicht.

Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is en voor de accountants die deze bedrijven als klant hebben.

Na dit seminar bent u weer helemaal up-to-date.

In één middag krijgt u een overzicht van de relevante btw-vraagstukken met betrekking tot het internationale handelsverkeer. Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog? De onderwerpen worden met veel praktijkgevallen toegelicht.

Onderwerpen in de cursus:

- Plaats van levering en dienst

- Prestaties binnen en buiten de EU

- E-Commerce

- BTW-regelgeving (kort) in alle EU-lidstaten

- Fiscaal vertegenwoordiger

- BTW-entrepot

- Bewijs voor toepassing nultarief

- ABC-transacties, vereenvoudigde regeling

- Afstandsverkopen

- Verleggingsregeling bij invoer

- Internationaal goederenvervoer

- Reparatie en veredeling

- Bemiddelingsdiensten

- Verleggingsregelingen

- Facturering, aangifte en listing

- Administratieve verplichtingen

Uiteraard vanuit uw praktijksituatie, omdat er in deze workshop meer dan voldoende gelegenheid is om de wijzigingen die op uw bedrijf betrekking kunnen hebben, te bespreken met de beide inleiders!

Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is. En voor de accountants die deze bedrijven als klant hebben

Doelgroep

Deze cursus richt zich voornamelijk op professionals die, in het kader van de in- en uitvoer van goederen, regelmatig geconfronteerd worden met btw- en douanevraagstukken, zoals:

- financieel medewerkers en directeuren

- belastingconsulenten

- accountants

- medewerkers import en export

- medewerkers douaneafhandeling

- (bedrijfs) fiscalisten

- belastingadviseurs

- bedrijfsrevisoren

- medewerkers logistiek

- boekhouders

Sprekers

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V. en al jarenlang docent en spreker op het gebied van de internationale BTW.

PE-punten

NBA 5 PE-uren (in aanvraag)

RB 5 fiscale punten (in aanvraag)

Kosten

Het inschrijfgeld bedraagt EUR 385,- per persoon (excl. btw). Hierbij zijn inbegrepen de kosten van documentatiemateriaal, koffie, thee en maaltijd. Het documentatiemateriaal ontvangt u tijdens de cursus. Na ontvangst van uw aanmelding zenden wij u een bevestiging, routebeschrijving en factuur.

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

Buitenlandse bedrijven komen veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Nederlandse ondernemingen treden dan vaak voor hen op als beperkt of algemeen fiscaal vertegenwoordiger om de BTW verplichtingen te voldoen. Maar wat zijn dan precies de voor– en nadelen van een vertegenwoordigerschap en waar liggen de risico’s? Wanneer gebruik je een plaatsgebonden BTW-entrepot en wanneer een niet-plaatsgebonden BTW-entrepot en wat zijn de voorwaarden?

Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden.

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de beperkt en algemeen fiscaal vertegenwoordiger en het BTW-entrepot behandeld.

De onderwerpen worden met veel praktijkgevallen toegelicht en er is de mogelijkheid om vraagstukken (vooraf) in te brengen.

Doelgroep

Deze cursus richt zich voornamelijk op professionals die, in het kader van de in- en uitvoer van goederen, regelmatig geconfronteerd worden met btw- en douanevraagstukken, zoals:

- financieel medewerkers en directeuren

- (bedrijfs)fiscalisten

- belastingconsulenten

- belastingadviseurs

- accountants

- bedrijfsrevisoren

- medewerkers import en export

- medewerkers logistiek

- medewerkers douaneafhandeling

- boekhouders

- hoofddeclaranten van expeditiebedrijven

Spreker

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V. en al jarenlang docent en spreker op het gebied van de internationale BTW bij onze opleidingen.

PE-punten

NBA 6 PE-uren (in aanvraag)

RB 6 fiscale punten (in aanvraag)

Kosten

Het inschrijfgeld bedraagt EUR 385,- per persoon (excl. btw). Hierbij zijn inbegrepen de kosten van documentatiemateriaal, koffie en thee. Het documentatiemateriaal ontvangt u tijdens de cursus. Na ontvangst van uw aanmelding zenden wij u een bevestiging, routebeschrijving en factuur.

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

2021

In het internationale handelsverkeer komen ondernemers veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Met name ondernemers in de logistieke sector en im- en exportbranche staan vaak voor de vraag of er BTW verschuldigd is en of het nultarief van toepassing is. V=Bij het diensteverkeer is het vooral de vraag: Waar dient de Btw te worden afgedragen, in Nederland of in het buitenland? Kennis van de ingewikkelde regelgeving is noodzakelijk om risico's van naheffing en aansprakelijkheid te vermijden.

Tabel II bij de wet op de omzetbelasting geeft regels voor het nultarief, hoe werkt dat? Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de BTW in het internationale goederen- en dienstenverkeer behandeld. De onderwerpen worden met veel praktijkgevallen toegelicht. Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is. En voor de accountants die deze bedrijven als klant hebben.

Na dit seminar bent u weer helemaal up-to-date.

Door Brexit is het Verenigd Koninkrijk (VK) nu een land buiten de EU. Voor zakendoen met het VK gelden andere regels dan wanneer je met een andere EU-lidstaat handelt. Dat geldt zeker voor Nederlandse webshops die exporteren naar of importeren uit het VK. Bovendien veranderen per 1 juli 2021 de btw-regels voor e-commerce. Tijdens dit gratis interactieve Live Event vertellen we je wat er voor webshops komt kijken bij het zakendoen met het VK, na Brexit.

Voor wie?

Dit KVK Live Event is voor ondernemers met een webshop die exporteren naar of importeren uit het VK, of van plan zijn om dit te gaan doen.

Inhoud Live Event

Tijdens dit KVK Live Event bespreken we waar je als ondernemer met een webshop rekening mee moet houden als je zakendoet met het VK. Welke regels zijn er en hoe kun je hier aan voldoen? Een goede voorbereiding en kennis van de regels voorkomt oponthoud aan de grens. Raymond Feen, btw-specialist en directeur van ALLVAT, gaat in hoofdlijnen in op de nieuwe btw-regels die vanaf 1 januari 2021 in het VK en per 1 juli 2021 binnen de EU gelden en vertelt welke gevolgen dit heeft voor ondernemers in de e-commerce. Naast de regelgeving gaan we ook in op de praktijk en deelt een ondernemer praktijkvoorbeelden en ervaringen met zakendoen met het VK. Tijdens het interactieve Live Event kun je vragen stellen aan ons panel van deskundigen.

Btw-regels

Sinds Brexit hanteert het VK nieuwe regels op btw-gebied voor webshops die aan klanten in het VK verkopen en het is dus voor Nederlandse ondernemers belangrijk om rekening te houden met die nieuwe regels in het VK. Ook de EU introduceert per 1 juli nieuwe btw-regels voor e-commerce activiteiten binnen de EU. Het Live Event biedt informatie met betrekking tot die verschillende btw-regels in het VK en de EU en is daarom relevant voor zowel webshops die uit het VK importeren en binnen de EU leveren als webshops die juist verkopen aan afnemers in het VK.

De volgende onderwerpen komen aan bod:

- Btw en E-commerce nieuwe regelgeving 2021 (VK en EU)

- Invoerrechten

- Producteisen en productaansprakelijkheid

- Verzending en inklaring

- Retourzendingen

Btw en douanevraagstukken bij in- en uitvoer van goederen

De vakgebieden douane en btw zijn sterk in elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en btw verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. Zeker nu per 1 mei 2016 het nieuwe Douane Wetboek van de Unie (DWU) in werking is getreden. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

• Een overzicht van de relevante btw- en douanevraagstukken.

• Behandeling van de theorie aan de hand van praktijkcasussen.

• Tips voor een fiscale optimalisatie van de douane- en btw materie binnen uw onderneming

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

• Invoer van goederen uit niet EU lidstaten

• Uitvoer van goederen buiten de EU

• Handel binnen de EU

Btw en douanevraagstukken bij in- en uitvoer van goederen

De vakgebieden douane en btw zijn sterk in elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en btw verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. Zeker nu per 1 mei 2016 het nieuwe Douane Wetboek van de Unie (DWU) in werking is getreden. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

• Een overzicht van de relevante btw- en douanevraagstukken.

• Behandeling van de theorie aan de hand van praktijkcasussen.

• Tips voor een fiscale optimalisatie van de douane- en btw materie binnen uw onderneming

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

• Invoer van goederen uit niet EU lidstaten

• Uitvoer van goederen buiten de EU

• Handel binnen de EU

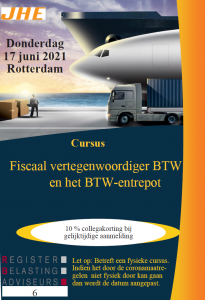

Fiscaal vertegenwoordiger BTW en BTW-entrepot.

Buitenlandse bedrijven komen veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Nederlandse ondernemingen treden dan vaak voor hem op als beperkt of algemeen fiscaal vertegenwoordiger om de BTW verplichtingen te voldoen. Maar wat zijn dan precies de voor– en nadelen van een vertegenwoordigerschap, en waar liggen de risico’s. Wat is de rol van de fiscaal vertegenwoordiger bij e-commerce? Wanneer gebruik je een plaatsgebonden entrepot en wanner een niet plaatsgebonden BTW-entrepot en wat zijn de voorwaarden.

Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden.

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de beperkt en algemeen fiscaal vertegenwoordiger en het BTW-entrepot behandeld.

De onderwerpen worden met veel praktijkgevallen toegelicht.

Btw en douanevraagstukken bij in- en uitvoer van goederen

De vakgebieden douane en btw zijn sterk in elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en btw verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. Zeker nu per 1 mei 2016 het nieuwe Douane Wetboek van de Unie (DWU) in werking is getreden. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

• Een overzicht van de relevante btw- en douanevraagstukken.

• Behandeling van de theorie aan de hand van praktijkcasussen.

• Tips voor een fiscale optimalisatie van de douane- en btw materie binnen uw onderneming

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

• Invoer van goederen uit niet EU lidstaten

• Uitvoer van goederen buiten de EU

• Handel binnen de EU

VERDIEPING IN BTW EN INTERNATIONAAL ONDERNEMEN

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

Internationale handel en e-commerce

Op 1 juli 2021 worden de nieuwe regels voor e-commerce van kracht in de Europese Unie (EU). Wat verandert er:

– Drempels voor afstandsverkopen vervallen:

– One Stop Shop (OSS): de btw-afdracht in andere lidstaten voor afstandsverkopen en intracommunautaire diensten binnen de EU, kan via de OSS-aangifte in de eigen EU-lidstaat;

– Import One Stop Shop (IOSS): de btw-afdracht voor afstandsverkopen met een waarde lager dan 150 euro, kan via de IOSS-aangifte in de eigen EU-lidstaat.

– Niet EU-ondernemingen kiezen voor registratie OSS en/of IOSS in één EU-lidstaat;

-Import met een waarde tot 150 euro: IOSS niet verplicht

– Koeriersregeling, logistieke bedrijven kunnen de import-btw innen bij de particuliere afnemer en afdragen aan de belastingdienst;

– Import met een waarde tot en met 22 euro: de vrijstelling vervalt, er is import-btw verschuldigd;

– Platformfictie: als de leveringen aan particulieren via het platform gefaciliteerd worden. Is het platform de btw verschuldigd.

De vraag is hoe werkt dit voor u uit als logistiek dienstverlener, webwinkel, of tussenpersoon. Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden.

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de internationale handel en e-commerce regeling behandeld.

De onderwerpen worden met veel praktijkgevallen toegelicht.

http://www.vatassociation.org/webinars-public/forthcoming-webinar-public

Wat verandert er per 1 juli 2021?

Per 1 juli aanstaande wijzigt de btw wetgeving op het gebied van de e-commerce transacties met particulieren in andere lidstaten. Het betreft een zeer ingewikkeld pakket aan wetwijzigingen voor leveringen van goederen die binnen de EU verzonden worden naar particulieren en voor leveringen van goederen die rechtstreeks vanuit niet-EU landen naar de particulier gezonden worden.

Hoewel het de bedoeling is om de huidige regels te vereenvoudigen is nu wel duidelijk dat het allerminst éénvoudiger wordt voor de ondernemers. Met de regels wil de EU fraude aanpakken en het lastiger maken voor de ondernemers (buiten de EU) om goederen zonder betaling van btw te importeren en bij de particuliere afnemers te krijgen.

Vanaf 1 juli is in principe elke levering van goederen belast met btw in het land waar de consument woont, ongeacht waar de goederen vandaan komen of wie ze levert.

Tijdens het webinar informeren we je over de nieuwe regelgeving, geven wij je praktische handvatten en geven wij aan hoe jouw bedrijf fiscale kansen zoveel mogelijk kan benutten. Daarnaast heb je de mogelijkheid tot interactie met Raymond Feen en de andere deelnemers.

Aanmelden voor het webinar is gratis en kan via onderstaande link.

Het programma:

- 10.00 uur | Opening door De BIZ

- 10.05 uur | Nieuwe btw regels voor e-commerce activiteiten - Raymond Feen van Allvat

- 10.35 uur | Ondernemers aan het woord / gelegenheid tot het stellen van vragen

- 11.00 uur | Afsluiting

Topic of the conference: VAT With(out) Borders

Our forthcoming Spring conference will be the occasion to stand back and take an overview of the VAT regime in the EU and its boundaries. The EU Commission’s working program from July setting out a clear set of actions on a number of VAT priorities aims to make the EU VAT system more widely harmonized, while Brexit clearly reintroduces borders to the VAT “table”.

The VAT authorities of several countries will present their updates on cross-border issues and e-invoicing in its multiple EU versions with a focus on technology which is becoming a real ally to VAT advisers, consultants and administrations. Customs and excise duties will not be forgotten, as their interaction with VAT in the EU will become deeper..

Through the interactive breakout sessions we will address a number of very practical issues, such as the “quick fixes” in order to clarify if borders were demolished or if different practices still challenge businesses; E-commerce reform which in itself will erase a “few boundaries” through the single EU VAT registration and the further extension of the One Stop Shop (“OSS”). The TOMS within the EU, is in need of reform, and will be further discussed – as well as the Commission’s other initiatives..

As you can see, there will be plenty of very interesting topics to be discussed, so, save the date right now for our next, once again 100% digital IVA and highly interactive conference.

2020

https://www.kmlz.de/en/events

http://www.vatassociation.org/conferences/forthcoming

International Chamber of Indirect Tax professionals

2019

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

Buitenlandse bedrijven komen veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Nederlandse ondernemingen treden dan vaak voor hen op als beperkt of algemeen fiscaal vertegenwoordiger om de BTW verplichtingen te voldoen. Maar wat zijn dan precies de voor- en nadelen van een vertegenwoordigerschap en waar liggen de risico’s? Wat is de rol van de fiscaal vertegenwoordiger bij e-commerce? Wanneer gebruik je een plaatsgebonden BTW-entrepot en wanneer een niet-plaatsgebonden BTW-entrepot en wat zijn de voorwaarden?

Kennis van de ingewikkelde regelgeving is noodzakelijk om risico’s van naheffing en aansprakelijkheid te vermijden. Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de beperkt en algemeen fiscaal vertegenwoordiger en het BTW- entrepot behandeld. De onderwerpen worden met veel praktijkgevallen toegelicht en er is de mogelijkheid om vraagstukken (vooraf) in te brengen.

In het internationale handelsverkeer komen ondernemers veelvuldig in aanraking met de complexe Europese BTW-wetgeving. Met name ondernemers in de logistieke sector en de im- en exportbranche staan vaak voor de vraag of er BTW verschuldigd is en/of het nultarief van toepassing is. Bij het dienstenverkeer is het vooral de vraag: Waar dient de BTW te worden afgedragen, in Nederland of in het buitenland? Wat zijn de gevolgen van de nieuwe E-Commerce regelgeving van 1 juli 2021 voor de logistieke sector? Kennis van de ingewikkelde regelgeving is noodzakelijk om risico's van naheffing en aansprakelijkheid te vermijden.

Tabel II bij de wet op de omzetbelasting geeft regels voor het nultarief, hoe werkt deze tabel?

Tijdens deze studiedag worden de actuele en voor de praktijk belangrijke elementen van de BTW in het internationale goederen- en dienstenverkeer behandeld.

De onderwerpen worden aan de hand van praktijkvoorbeelden toegelicht.

Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is en voor de accountants die deze bedrijven als klant hebben.

Na dit seminar bent u weer helemaal up-to-date.

In één middag krijgt u een overzicht van de relevante btw-vraagstukken met betrekking tot het internationale handelsverkeer. Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog? De onderwerpen worden met veel praktijkgevallen toegelicht.

Onderwerpen in de cursus:

- Plaats van levering en dienst

- Prestaties binnen en buiten de EU

- E-Commerce

- BTW-regelgeving (kort) in alle EU-lidstaten

- Fiscaal vertegenwoordiger

- BTW-entrepot

- Bewijs voor toepassing nultarief

- ABC-transacties, vereenvoudigde regeling

- Afstandsverkopen

- Verleggingsregeling bij invoer

- Internationaal goederenvervoer

- Reparatie en veredeling

- Bemiddelingsdiensten

- Verleggingsregelingen

- Facturering, aangifte en listing

- Administratieve verplichtingen

Uiteraard vanuit uw praktijksituatie, omdat er in deze workshop meer dan voldoende gelegenheid is om de wijzigingen die op uw bedrijf betrekking kunnen hebben, te bespreken met de beide inleiders!

Het seminar is bestemd voor administratieve en financiële professionals die verantwoordelijk zijn voor een juiste facturering en BTW-aangifte, met name bij bedrijven in de internationale handel en logistiek waarbij het BTW-nultarief regelmatig een punt van overweging is. En voor de accountants die deze bedrijven als klant hebben

Doelgroep

Deze cursus richt zich voornamelijk op professionals die, in het kader van de in- en uitvoer van goederen, regelmatig geconfronteerd worden met btw- en douanevraagstukken, zoals:

- financieel medewerkers en directeuren

- belastingconsulenten

- accountants

- medewerkers import en export

- medewerkers douaneafhandeling

- (bedrijfs) fiscalisten

- belastingadviseurs

- bedrijfsrevisoren

- medewerkers logistiek

- boekhouders

Sprekers

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V. en al jarenlang docent en spreker op het gebied van de internationale BTW.

As so successfully achieved in previous years, the goal of this year’s conference is to once again pro- vide participants with the unique opportunity to discuss the latest VAT issues with both a team of international experts and other conference atten- dees. The VAT panel will include representatives from the European Court of Justice, the EU Com- mission, the tax administrations of various Member States, major international corporations and uni- versities, as well as experts in jurisprudence.

This unique set up offers participants the opportu- nity to exchange opinions, discuss VAT hot topics and have individual questions answered. All dele- gates will have the chance to leave the event having gained practical and relevant information and tips, which can immediately be put into effect. Support documentation will be available to dele- gates with respect to all sessions. Please join us for what will be a valuable, thought provoking and professionally enhancing event.

Who should join: VAT managers, VAT consultants, government officials dealing with VAT.

Conference language: English

Btw en douanevraagstukken bij in- en uitvoer van goederen

De vakgebieden douane en BTW zijn sterk met elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en BTW verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

· een overzicht van de relevante BTW- en douanevraagstukken;

· een samenvatting van de theorie aan de hand van praktijkcasussen;

· tips voor een fiscale optimalisatie van de douane- en BTW materie in een onderneming.

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

· Invoer van goederen uit niet EU lidstaten

· Uitvoer van goederen buiten de EU

· Handel binnen de EU

Doelgroep:

Deze cursus richt zich voornamelijk op professionals die, in het kader van de in- en uitvoer van goederen, regelmatig geconfronteerd worden met btw- en douanevraagstukken, zoals:

financieel medewerkers en directeuren (bedrijfs) fiscalisten

belastingconsulenten belastingadviseurs

accountants bedrijfsrevisoren

medewerkers import en export medewerkers logistiek

medewerkers douaneafhandeling boekhouders

hoofddeclaranten van expeditiebedrijven

Sprekers:

Beide sprekers hebben jarenlange ervaring in de douane- en btw-praktijk

Dhr. E.N.C. de Beus

Doelmatig Douane Advies

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V.

Wij helpen je bij het oplossen van deze soms complexe btw-vraagstukken. Het is belangrijk dat je de consequenties na het kiezen van het juiste tarief, de afhandeling van ABC-transactie of een verlegging van de btw goed overziet.

Deze compacte training daagt je uit om internationale btw-vraagstukken te analyseren. Je leert de juiste gegevens te verzamelen om facturen te maken en te verwerken in de btw-aangifte.

Btw en douanevraagstukken bij in- en uitvoer van goederen

De vakgebieden douane en BTW zijn sterk met elkaar verweven. Veel ondernemingen worden geconfronteerd met complexe douane- en BTW verplichtingen bij in- en uitvoer van goederen buiten de Europese Unie. De wetgeving wijzigt voortdurend en dit maakt de complexiteit alleen maar groter. We gaan tevens in op de gevolgen van de BREXIT voor u en uw cliënten.

Door de vele regels en interpretaties is het lastig om altijd van alle fiscale consequenties op de hoogte te zijn. Ziet u door de bomen het bos nog?

In 2 dagen krijgt u van onze topdocenten: met jarenlange ervaring

· een overzicht van de relevante BTW- en douanevraagstukken;

· een samenvatting van de theorie aan de hand van praktijkcasussen;

· tips voor een fiscale optimalisatie van de douane- en BTW materie in een onderneming.

De cursus wordt onderverdeeld in een drieluik waarbij zowel per blok douane als btw wordt besproken.

· Invoer van goederen uit niet EU lidstaten

· Uitvoer van goederen buiten de EU

· Handel binnen de EU

Doelgroep:

Deze cursus richt zich voornamelijk op professionals die, in het kader van de in- en uitvoer van goederen, regelmatig geconfronteerd worden met btw- en douanevraagstukken, zoals:

financieel medewerkers en directeuren (bedrijfs) fiscalisten

belastingconsulenten belastingadviseurs

accountants bedrijfsrevisoren

medewerkers import en export medewerkers logistiek

medewerkers douaneafhandeling boekhouders

hoofddeclaranten van expeditiebedrijven

Sprekers:

Beide sprekers hebben jarenlange ervaring in de douane- en btw-praktijk

Dhr. E.N.C. de Beus

Doelmatig Douane Advies

Mr. R.L. Feen

Directeur van ALLVAT Representative B.V.

Contact us